ANEXO 7 «COMPILACIÓN DE CRITERIOS NORMATIVOS» RMF PARA 2025, DOF 3/01/2025.

ANEXO 7 DE LA RESOLUCIÓN MISCELÁNEA FISCAL PARA 2025

Compilación de criterios normativos fiscales

Para los efectos de los artículos 33, penúltimo párrafo y 35 del CFF, en relación con la regla 1.9., fracción VI, se dan a conocer los criterios normativos en materia de impuestos internos, conforme a lo siguiente:

Contenido

| A. Vigentes: |

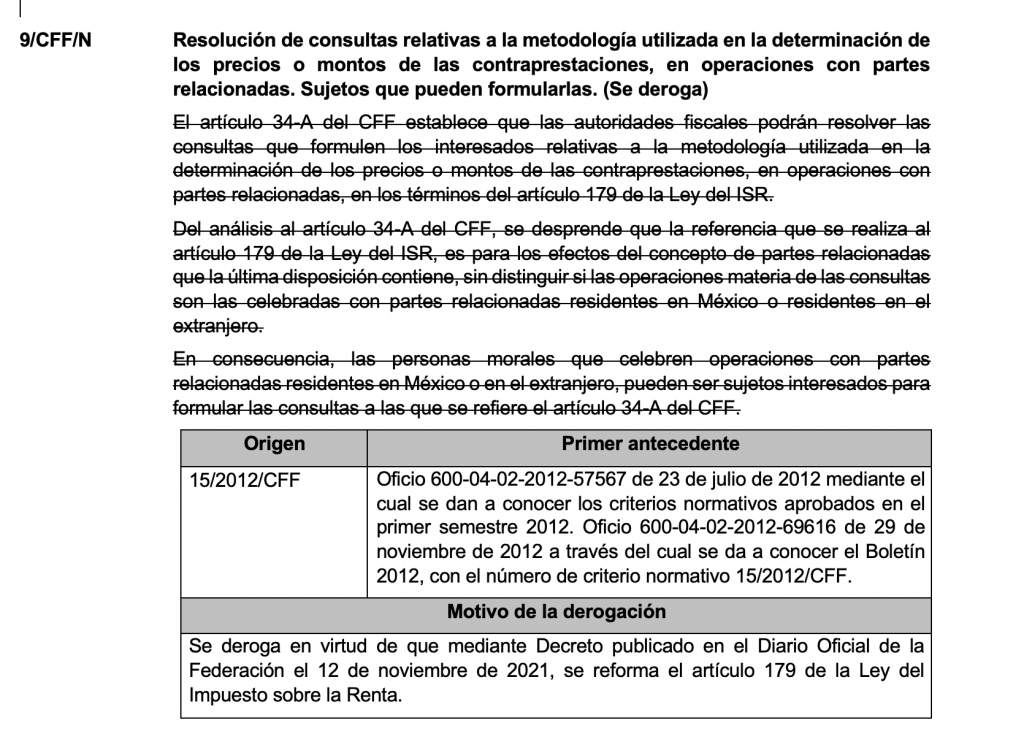

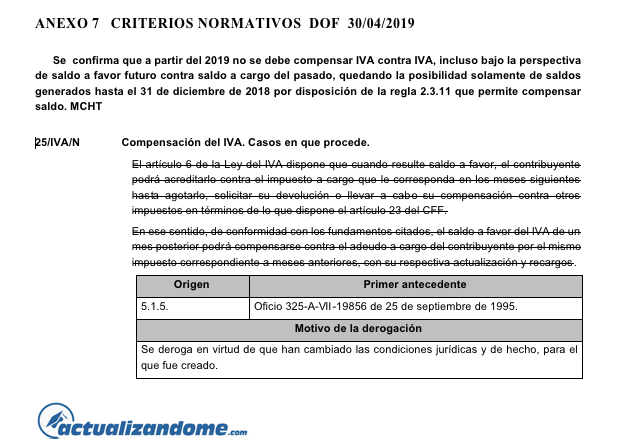

| I. Criterios del CFF |

| 1/CFF/N Crédito fiscal. Es firme cuando han transcurrido los términos legales para su impugnación, exista desistimiento a este o su resolución ya no admita medio de defensa alguno. |

| 2/CFF/N Normas sustantivas. Reúnen esta característica las aplicables para determinar la pérdida fiscal. |

| 3/CFF/N Principios de contabilidad generalmente aceptados y normas de información financiera. Su aplicación. |

| 4/CFF/N Momento en que se lleva a cabo la fusión, para efectos de la presentación del aviso de cancelación en el RFC por fusión de sociedades. |

| 5/CFF/N Regalías por el uso o goce temporal de derechos de autor sobre obras literarias, artísticas o científicas. Los pagos que se realicen en virtud de cualquier acto jurídico que tenga por objeto la distribución de una obra tienen dicho carácter. |

| 6/CFF/N Pesca deportiva. Los servicios turísticos que prestan las embarcaciones se consideran actividades comerciales. |

| 7/CFF/N Aplicación de las cantidades pagadas en devoluciones en cantidades menores a la cantidad solicitada. |

| 8/CFF/N Medidas de apremio. Es necesario agotarlas en estricto orden, antes de proceder penalmente por los delitos de desobediencia o resistencia a un mandato de autoridad. |

| 9/CFF/N Visitas domiciliarias para verificar el cumplimiento de obligaciones fiscales. No se requiere que se levanten actas parciales y acta final. |

| 10/CFF/N Discrepancia fiscal. El resultado de la comprobación se dará a conocer mediante oficio y, en su caso, en la última acta parcial o complementaria. |

| 11/CFF/N Garantía del interés fiscal. Están relevadas de otorgarla las instituciones que conforman el Sistema Bancario Mexicano. |

| 12/CFF/N Suspensión del plazo de caducidad cuando se hacen valer medios de defensa. |

| 13/CFF/N Caducidad de las facultades de la autoridad fiscal. La suspensión del plazo con motivo de la interposición de algún recurso administrativo o juicio, debe considerarse independiente del plazo de diez años. |

| 14/CFF/N Infracciones. Aplicación de las multas establecidas en el CFF. |

| 15/CFF/N Declaración de nulidad lisa y llana o la revocación de la resolución correspondiente no desvirtúa el cumplimiento espontáneo. |

| 16/CFF/N Imposición de multas. Determinación de la multa aplicable por la omisión en el entero de diversas contribuciones y en la presentación de declaraciones. |

| 17/CFF/N Supuestos de infracción relacionados con la obligación de presentar la información correspondiente sobre el pago, retención, acreditamiento y traslado del IVA en las operaciones con proveedores. |

| 18/CFF/N Recursos administrativos. Formulario múltiple de pago, cartas invitación o citatorio. No son resoluciones que afecten el interés jurídico de los contribuyentes. |

| 19/CFF/N Remoción del depositario. El recurso de revocación es improcedente. |

| 20/CFF/N Notificación por correo certificado. Para su validez debe estarse a lo señalado en la Ley del Servicio Postal Mexicano. |

| 21/CFF/N Notificación en los términos del artículo 134, fracción I del CFF. Establece tres medios alternativos entre sí. |

| 22/CFF/N Embargo en la vía administrativa. No es necesario volver a embargar el bien. |

| 23/CFF/N Suspensión del plazo de caducidad derivado de la interposición de un recurso administrativo o juicio. |

| 24/CFF/N Contribuciones retenidas. Cuando el retenedor, no la efectúe y asuma el adeudo o las pague, podrá obtener los beneficios legales propios de los contribuyentes. |

| 25/CFF/N Devoluciones indebidas, al tener su origen en una contribución, conservan la naturaleza jurídica de esta. |

| 26/CFF/N Definiciones de saldo a favor y pago de lo indebido. |

| 27/CFF/N Acuerdo Conclusivo. Concepto de calificación de hechos u omisiones. |

| II. Criterios de la Ley del ISR |

| 1/ISR/N Establecimiento permanente. Los ejemplos que pueden considerarse constitutivos de establecimiento permanente deben analizarse de conformidad con las características esenciales de dicho concepto. |

| 2/ISR/N Beneficios de los tratados para evitar la doble tributación. Es necesario el cumplimiento de las disposiciones de procedimiento para su aplicación. |

| 3/ISR/N Beneficios del tratado para evitar la doble tributación entre México y Barbados. Interpretación de los textos en español e inglés. |

| 4/ISR/N Orden en que se efectuará el acreditamiento del ISR pagado en el extranjero. |

| 5/ISR/N Acreditamiento del ISR pagado en el extranjero. Los contribuyentes sólo podrán acreditar el excedente cuando el procedimiento amistoso concluya con un acuerdo y lo acepten. |

| 6/ISR/N Devolución de cantidades realizada por la autoridad fiscal. Si se pagan intereses los mismos deben acumularse para efectos del ISR. |

| 7/ISR/N Ganancia en la enajenación de certificados bursátiles fiduciarios, colocados entre el gran público inversionista. Se debe considerar interés. |

| 8/ISR/N ISR por dividendos o utilidades. Casos en los cuales las personas morales no deberán calcular el impuesto por los montos que se consideran dividendos o utilidades distribuidos. |

| 9/ISR/N ISR por dividendos o utilidades. Orden en el que se efectuará su acreditamiento. |

| 10/ISR/N Declaración del ejercicio del ISR. La fiduciaria no está obligada a presentarla por las actividades realizadas a través de un fideicomiso. |

| 11/ISR/N Determinación del reparto adicional de participación de utilidades a los trabajadores de las empresas. Las autoridades fiscales no están obligadas a verificar la existencia de relación laboral alguna. |

| 12/ISR/N Ingresos acumulables por la prestación del servicio de emisión de vales o monederos electrónicos. |

| 13/ISR/N Autorización para enajenar acciones a costo fiscal. No se actualiza el supuesto para otorgarla tratándose de aquéllas que no tengan costo promedio por acción. |

| 14/ISR/N Envases de bebidas embotelladas. Supuestos en los que se deben considerar activo fijo o mercancía. |

| 15/ISR/N Deducción de pérdidas por caso fortuito o fuerza mayor. |

| 16/ISR/N Intereses devengados. Supuesto en el que se acredita el requisito de la deducibilidad. |

Descarga el anexo completo, clic aquí.