1er anteproyecto de la 7ma modificación a la RM 2022 de 25 de agosto de 2022, complemento carta porte a seguirle con errores ahora al 31 de diciembre 2022 y nueva regla para reducir multas.

Surge la 1era versión anticipada de la 7ma modificación a la RM 2022 en donde sobresale el tema de la CARTA PORTE Y SU COMPLEMENTO, para seguir emitiéndolo sin contar con todos los requisitos hasta el 31 de diciembre de 2022, ello queda en el resolutivo TERCERO, igualmente llama la atención la nueva regla adicionada 2.14.15, en materia de reducción de multas que podría aliviar las problemáticas surgidas por la lluvia de multas que se han emitido por parte de la autoridad.

TERCERO. Se reforma el Transitorio Cuadragésimo Séptimo de la Resolución Miscelánea Fiscal para 2022, publicada en el DOF el 27 de diciembre de 2021 y sus modificaciones posteriores, para quedar de la siguiente manera:

Cuadragésimo Séptimo.

El uso del CFDI con complemento Carta Porte a que se refieren las reglas 2.7.7.1., 2.7.7.2., 2.7.7.3., 2.7.7.4., 2.7.7.5., 2.7.7.6., 2.7.7.7., 2.7.7.8., 2.7.7.9., 2.7.7.10., 2.7.7.11. y 2.7.7.12., será aplicable a partir del 1 de enero de 2022.

Para efectos de lo dispuesto en los artículos 84, fracción IV, inciso d) y 103, fracción XXII del CFF, se entiende que cumplen con lo dispuesto en las disposiciones fiscales, aquellos contribuyentes que expidan el CFDI con complemento Carta Porte hasta el 31 de diciembre de 2022 y este no cuente con la totalidad de los requisitos contenidos en el “Instructivo de llenado del CFDI al que se le incorpora el complemento Carta Porte”, publicado en el Portal del SAT.

2.14.15 Reducción de multas conforme al artículo 74 del CFF, por incumplimiento de obligaciones fiscales federales distintas a las obligaciones de pago, con motivo de la vigilancia en materia de presentación de declaraciones

La autoridad fiscal podrá reducir las multas derivadas del procedimiento de vigilancia de obligaciones en materia de presentación de declaraciones, a que se refiere el artículo 41 del CFF, conforme a lo siguiente:

I. Cuando la autoridad verifique que el contribuyente dio cumplimiento a la obligación requerida y la o las multas no se hubieren notificado, se considerarán reducidas al 100%.

II. Si la multa o las multas ya se hubieren notificado, también se considerarán reducidas al 100%, siempre y cuando el contribuyente haya cumplido con la Antigüedad Porcentaje a reducir 2.14.14.

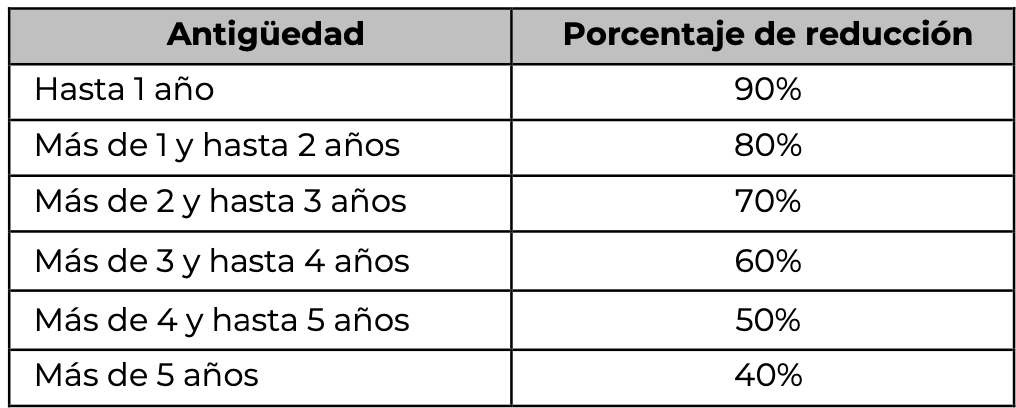

III. Cuando la autoridad fiscal haya iniciado el procedimiento administrativo de ejecución, el porcentaje de reducción de multas se determinará conforme lo siguiente, siempre y cuando el contribuyente haya cumplido previamente con la obligación requerida:

a) La autoridad verificará los contribuyentes que se ubiquen en los supuestos establecidos en esa fracción y enviará los FCF que correspondan, los cuales contendrán las cantidades actualizadas a pagar, con el porcentaje de reducción aplicable.

b) Si los importes son cubiertos dentro de la vigencia del FCF, se entenderá que aceptó la propuesta de pago y se adhirió a este beneficio.

De no ser así la autoridad podrá iniciar o continuar, según sea el caso, con el procedimiento administrativo de ejecución.

c) El porcentaje de reducción se aplicará atendiendo a la antigüedad de la multa de que se trate, la cual se computará a partir de que haya surtido efectos su notificación y hasta la fecha de emisión del FCF, conforme a lo siguiente:

d) Los FCF con el porcentaje aplicable de reducción le será entregado al contribuyente por buzón tributario, o a través del correo electrónico registrado como medio de contacto.

e) El contribuyente durante la vigencia de esta regla, podrá solicitar el FCF con los importes actualizados y el porcentaje de reducción que le sea aplicable, para realizar su pago.

Lo anterior podrá hacerlo desde el Portal del SAT, a través de la siguiente

liga https://www.sat.gob.mx/aplicacion/32846/presenta-tu-aclaracion-como-contribuyente y después selecciona la opción Servicio o solicitudes/Solicitud/REDUCCIÓN DE MULTAS VIG 74 CFF, o bien, a través de MarcaSAT 55 627 22 728, opciones 9, 1; una vez registrada su solicitud, la autoridad fiscal le hará llegar el FCF correspondiente, a través de la cuenta de correo que al efecto proporcione.

Para obtener los beneficios a que se refiere esta regla, no será necesario que el contribuyente presente solicitud de reducción ante la autoridad fiscal.

Para los efectos de las fracciones II y III, si el contribuyente tiene interpuesto un medio de defensa en contra de las multas respectivas deberá exhibir ante la autoridad fiscal que controla su adeudo el acuse de desistimiento del mismo presentado ante la autoridad competente para obtener el beneficio de reducción que corresponda.

No será aplicable el beneficio de reducción respecto de multas derivadas de requerimientos de declaraciones omitidas que debieron presentarse en el año de calendario en curso, así como respecto de multas que deriven de la presentación de declaraciones complementarias presentadas dentro de los seis meses siguientes a la fecha en que se presentó la declaración por la cual se impuso la multa, conforme a lo previsto en el artículo 82, fracción I, inciso a), del CFF.

CFF 74

Descarga el documento completo, clic aquí.